فردای اقتصاد: به نظر دیگر هم سهامداران درباره نسبت قیمت به درآمد (P/E) شنیده و حتی این متغیر را به خوبی رصد کردهاند اما پارامتری که شاید کمتر به آن توجه میشود، نسبت قیمت به سود نقدی یا همان (P/D) است که میتواند نماگر خوبی برای سنجش ارزندگی بازار سهام باشد. با بررسی روند این نسبت طی سالهای گذشته (از ابتدای سال ۹۶ و از ابتدای سال ۹۰) به نظر میرسد بورس تهران از این منظر، با نفوذ به زیر مرز تاریخی خود، وارد محدوده ارزندگی شده است.

به زبان ساده، نسبت قیمت به سود نقدی برای یک سهم، نشان میدهد که با دریافت سود نقدی سالانه سهام شرکت خریداری شده، چند سال زمان میبرد تا مبلغ سرمایهگذاری در ابتدای دوره، از طریق سود تقسیمی سالانه برگردد (برای مثال اگر فردی صد میلیون تومان از سهام شرکتی با نسبت قیمت به سود نقدی ۱۰ را خریداری کند و این شرکت هر ساله یک میلیون تومان سود تقسیمی به این شخص پرداخت کند، ۱۰ سال طول میکشد تا میزان سرمایهگذاری اولیه از طریق سودهای دریافتی جبران شود). این نسبت از آن جهت اهمیت دارد که سود تقسیمی به ازای هر سهم (DPS) همواره به عنوان یکی از مهمترین پارامترهای انتخاب سهام شناخته میشود و به عنوان یک جریان نقدی سالانه برای سهامداران آورده به همراه دارد.

نگاهی به تاریخچه بازار سهام

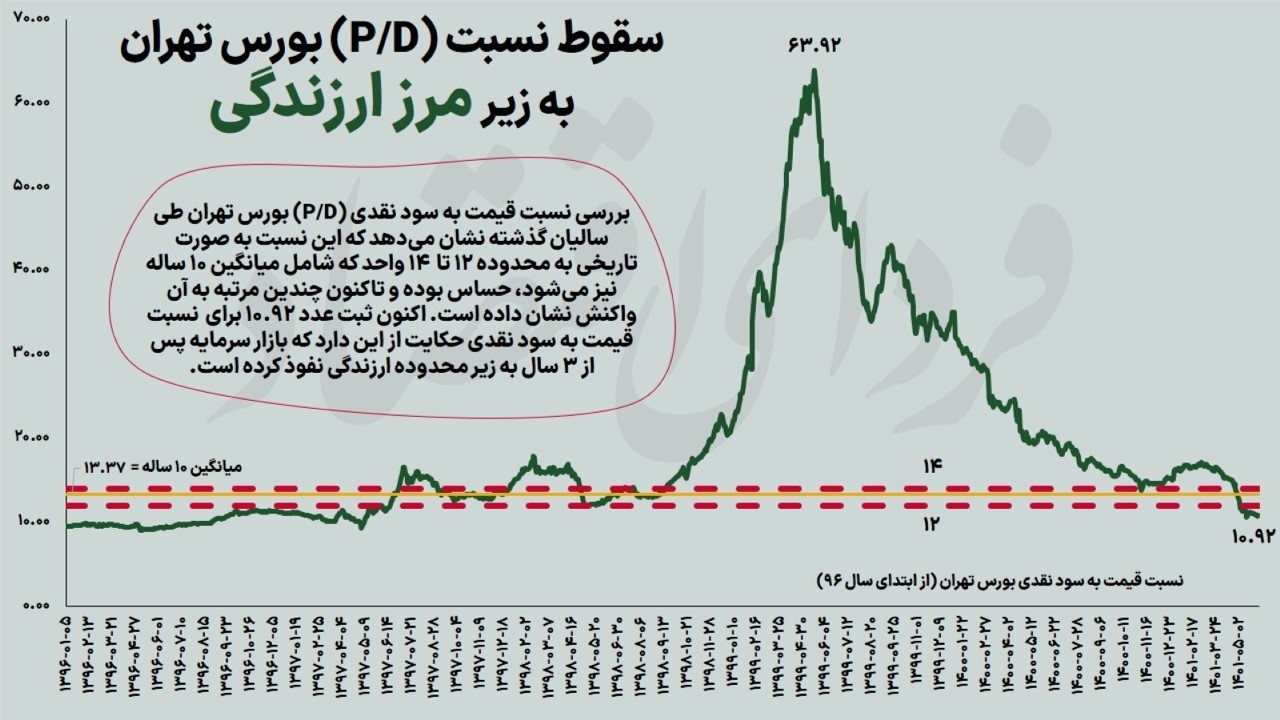

اگر به نمودار نسبت قیمت به سود نقدی (P/D) بورس تهران از ابتدای سال ۹۶ نگاهی بیاندازیم، اولین تصویری که توجه ما را به خود جلب میکند، جهش شدید این نسبت در سال ۹۹ است. در آن سال که خاطرات تلخ و شیرین زیادی نیز برای بورسیها به جا گذاشت و البته تبعات آن هنوز به طور کامل برطرف نشده است، رشد شدید قیمت سهام که بخش عمده آن نیز به واسطه افزایش نرخ ارز و چشمانداز تورمی رخ داده بود، نسبت (P/D) تالار شیشهای را از حوالی ۱۴ واحد تا نزدیکی عدد بیسابقه ۶۴ واحد بالا برد. دلیل این جهش چشمگیر از این منظر بود که شتاب رشد سودآوری شرکتها و به واسطه آن سرعت افزایش سود تقسیمی، به هیچ عنوان به اندازه شتاب صعود قیمتهای سهام نبود و همین عامل باعث شد تا صورت کسر با شتاب بسیار بالاتری نسبت به مخرج رشد کند و پاسخ این تقسیم ساده بزرگ و بزرگتر شود.

اما از آن دوران اگر بگذریم و نگاه وسیعتری به این روند داشته باشیم، مشخص است که نسبت (P/D) در تاریخچه ۵ ساله سهام از ابتدای سال ۹۶ (جهش ارزی و تغییرات ساختاری بورس تهران دلیل اصلی انتخاب این مبدا زمانی بوده است)، در یک محدوده مشخص، بیش از هر نقطه دیگری نوسان کرده است. حساسیت بورس تهران و سرمایهگذاران آن به مرز ۱۲ تا ۱۴ واحدی برای نسبت قیمت به سود نقدی، باعث شده است که بازار تاکنون چندین بار به آن واکنش نشان دهد به طوری که هر زمان این نسبت به محدوده ذکر شده برخورد کرده است، با افزایش یا کاهش قیمت سهام مواجه شدهایم. حتی اگر به صورت بلندمدتی (از ابتدای سال ۹۹) نیز به این نسبت نگاه کنیم، اتفاقی مشابه رخ داده و علاوه بر واکنش به محدوده ذکر شده، میانگین این نسبت نیز عدد ۱۳.۳۷ واحد را هدف قرار میدهد که در بازه ۱۲ تا ۱۴ واحدی قرار میگیرد. بنابراین به نوعی میتوان این محدوده را به عنوان مرزی برای سنجش ارزندگی بورس تهران تلقی کرد.

ورود بورس به محدوده ارزندگی؟

پس از ریزش بازار سهام در میانه سال ۹۹، شاهد سقوط آزاد نسبت (P/D) از سقف تاریخی خود بودیم و با کاهش مداوم قیمتها در کنار رشد سودآوری شرکتها که موجب افزایش سود نقدی نیز میشد (همزمانی کوچک شدن صورت و بزرگ شدن کسر)، این نسبت به مرور به سمت مرز تاریخی خود حرکت کرد و اکنون مدتی است که پس از گذشت بیش از ۳ سال، بار دیگر نسبت قیمت به سود نقدی بورس تهران به کمتر از ۱۲ واحد رسیده است.

بدیهی است که به دلیل تغییرات عمدهای که در ساختار بازار سرمایه طی دو سال اخیر رخ داده است، این موضوع نمیتواند به تنهایی مهر تاییدی بر ارزندگی بورس تهران باشد اما چراغ سبز این نسبت در کنار دیگر عوامل از ارزندگی بالای بازار سهام در قیمتهای کنونی حکایت دارد و میتواند محرک مهمی برای ادامه مسیر سرمایهگذاران تالار شیشهای باشد.

تبادل نظر